وطن – كشفت وكالة “بلومبيرغ” الأمريكية، عن أن شركة أرامكو السعودية، التي تُعد أكبر مُنتج للنفط في العالم، تدرس بيع حصةٍ من أسهم وحدة خطوط الأنابيب التابعة لها من أجل جمع الأموال في ظل تراجع أسعار النفط الخام، وفقاً لأشخاصٍ مُطَّلعين على الأمر.

وأوضح تقرير الوكالة الامريكية، أن أرامكو قد تحتاج إلى جمع الأموال في العام الجاري 2020؛ لأنها تواجه انخفاضاً تاريخياً في أسعار النفط وقائمةً متزايدة من التزامات الإنفاق، إذ أعادت الشركة تأكيد التزامها بدفع توزيعات أرباح بقيمة 75 مليار دولار في العام الجاري، بينما تحتاج كذلك إلى تسديد الدفعة الأولى من ثمن استحواذها على حصةٍ بقيمة 70 مليار دولار في الشركة السعودية للصناعات الأساسية (سابك).

أقرأ أيضاً:

لم يحدث هذا بالتاريخ الإسلامي إلا بعصر القرامطة.. ابن سلمان يدرس إلغاء موسم الحج ويدعو المسلمين…

أرامكو تريد جمع 10 مليارات دولار

قال هؤلاء الأشخاص -الذين طلبوا عدم الكشف عن هويتهم لأن المعلومات سرية- إن أرامكو، التي أصبحت الشركة الأعلى قيمةً سوقية في العالم بعد طرح جزءٍ من أسهمها للبيع في بورصة الرياض في العام الماضي 2019، يمكن أن تجمع أكثر من 10 مليارات دولار من عملية البيع الجديدة.

وأضافوا أن الشركة أجرت بعض المناقشات التمهيدية بالفعل مع بعض المستشارين المحتملين بشأن الصفقة، لكن المحادثات ما زالت في مرحلة مبكرة، وربما تُقرِّر أرامكو عدم البيع في النهاية.

من جانبها امتنعت شركة أرامكو السعودية عن التعليق على الأمر.

جديرٌ بالذكر أنَّ أرامكو تعمل على زيادة إمدادات النفط في الوقت الذي تشهد فيه معدلات الطلب انخفاضاً حاداً في ظل القيود المفروضة على السفر في جميع أنحاء العالم لوقف انتشار فيروس كورونا.

وقد قالت الشركة إنها ستواصل إغراق السوق بكمياتٍ تاريخية من النفط حتى مايو/أيار المقبل على الأقل، لكنَّ معدلات الإنتاج الإضافية ليست كافيةٍ لتعويض انخفاض الأسعار الذي بلغ 67% في العام الجاري.

مراجعة خطط الإنفاق

ودفع انهيار الأسعار أرامكو إلى خفض الإنفاق المخطط له بالفعل. إذ ستنخفض النفقات الرأسمالية للشركة إلى ما بين 25 مليار دولار و30 مليار دولار في العام الجاري، بعدما كانت تتراوح بين 35 مليار دولار و40 مليار دولار وفقاً لما هو مُعلَن في نشرة الطرح العام الأوَّلي، بينما تجري مراجعة خطط الإنفاق الخاصة بالعام القادم والعام الذي يليه.

وتجدر الإشارة هنا إلى أنَّ إمارة أبوظبي نجحت بالفعل في جمع 4 مليارات دولار من شركاتٍ استثمارية، من بينها شركتا KKR & Co وBlackRock Inc، في صفقة مشابهةٍ لتلك التي تدرسها أرامكو الآن.

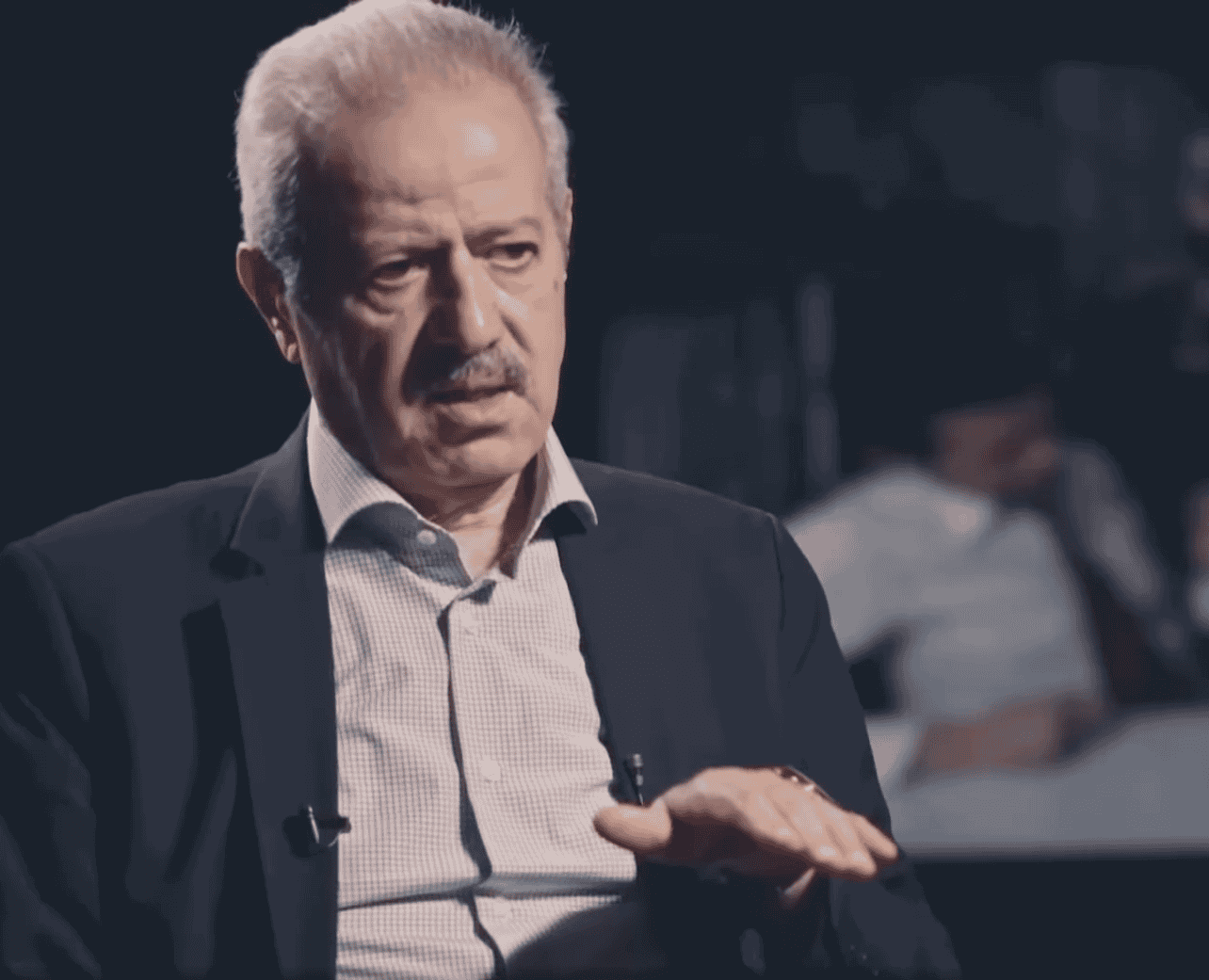

يُذكَر أنَّ ياسر الرميان، رئيس مجلس إدارة أرامكو، صرَّح الشهر الماضي فبراير/شباط بأنَّه يبحث عن سبلٍ لجمع الأموال من الشركة.

وقال آنذاك في لقاءٍ صحفي مع ديفيد روبنشتاين: “لدينا الكثير من الأصول التي يمكن تحويلها إلى أموال لأنَّها أصولٌ غير أساسية، ما يمكن أن يُحسِّن أداء الشركة”، لكنَّه لم يذكر مزيداً من التفاصيل.

المصدر: وكالة “بلومبيرغ” الأمريكية + وطن